Come ottimizzare fiscalmente il gain dell’investimento.

Al fine di compiere una scelta più consapevole e adeguata alle proprie esigenze è opportuno iniziare dal comprendere le regole che stanno alla base del regime dichiarativo e regime amministrato, i due regimi fiscali cui è possibile assoggettare il capital gain.

All’apertura di un conto deposito titoli l’investitore si trova a dover scegliere quale regime selezionare e potrà modificare la propria scelta entro il 31 dicembre di ciascun anno.

Cosa è il regime dichiarativo

Con il regime dichiarativo l’investitore sceglie di provvedere in proprio al conteggio delle imposte (da capitale gain), al pagamento delle stesse mediante il modello F24 e, successivamente, al loro inserimento nella compilazione della dichiarazione dei redditi.

Cosa è il regime amministrato

Con il regime amministrato l’investitore sceglie di affidare al broker o alla banca presso cui ha il conto tutte le incombenze riguardanti sia il conteggio delle imposte con il relativo versamento sia la trasmissione degli importi al fisco. L’investitore non deve, quindi, occuparsi di nessuno degli aspetti riguardanti la tassazione.

La banca provvederà direttamente ad addebitare sul conto corrente dell’investitore le tasse relative ai guadagni in borsa. Il broker utilizzerà le minusvalenze accumulate negli anni precedenti a compensazione delle plusvalenze.

Se, ad esempio, l’investitore ha maturato un guadagno di € 100 ma aveva perdite pregresse pari allo stesso importo la banca effettuerà direttamente questo calcolo e procederà alla relativa compensazione e l’investitore non dovrà pagare alcuna tassa.

Maggiori informazioni sul calcolo delle plusvalenze e delle minusvalenze sono reperibili nell’ebook di Affari di Borsa Investire online dove vengono approfonditi anche altri temi su come operare in borsa.

Riferimento normativo regime dichiarativo e regime amministrato

Il riferimento normativo in materia fiscale è rappresentato dall’articolo 67 e seguenti del TUIR.

Aliquote regime amministrato e regime dichiarativo

Le aliquote di imposta sono le medesime per entrambi i regimi fiscali. Al momento della stesura dell’articolo le aliquote sono le seguenti: 12,50% su titoli di stato ed equiparati e il 26% su tutti gli altri strumenti.

L’aliquota agevolata per i titoli di stato si applica anche ai paesi “collaborativi” che attuano scambio di informazioni con regimi fiscali “trasparenti“ (White list).

Quando è obbligatorio il regime dichiarativo

Un caso in cui il regime dichiarativo è obbligatorio si verifica quando si opera con conti esteri che non hanno la funzione di sostituto d’imposta. In questo caso tutti i conteggi sono a carico dell’investitore/contribuente che dovrà inserirli in proprio o con il supporto di un commercialista nella dichiarazione dei redditi.

Da notare come al momento della pubblicazione dell’articolo sono ben pochi i conti esteri che possono svolgere la funzione di sostituto d’imposta.

La detenzione di un conto estero impone all’investitore sempre l’obbligo di inserirlo in dichiarazione dei redditi ai fini del monitoraggio fiscale. Anche se non vengono effettuate operazioni o se il conto trading presenta una perdita alla fine dell’anno, rimane sempre l’obbligo di predisporre il quadro RW e di versare l’imposta IVAFE.

Da ricordare la presenza dell’imposta IVAFE (Imposta sul Valore delle Attività Finanziarie Estere) che è applicabile alle persone fisiche residenti in Italia che detengono conti presso intermediari esteri. L’imposta è pari al 2 per mille del valore delle attività stesse e si versa una volta all’anno.

Regime amministrato e regime dichiarativo cosa conviene?

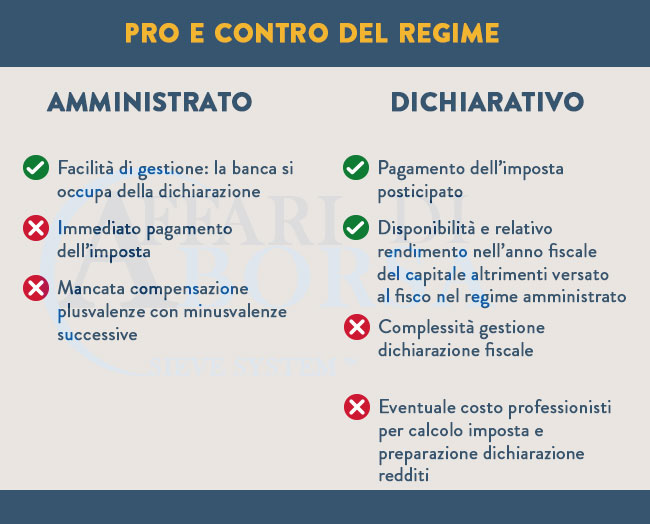

Decidere per quale regime optare presuppone un’analisi ponderata dei pro e contra di ciascun regime in relazione alla propria concreta operatività, come illustriamo diffusamente nei nostri corsi di investimento. In questa sede, per intuitive esigenza di sintesi, ci dobbiamo limitare a qualche breve osservazione.

In base a quanto sin qui esposto sembrerebbe che il regime amministrato sia preferibile rispetto al regime dichiarativo.

Il regime amministrato, tuttavia, presenta delle caratteristiche per certi versi penalizzanti rispetto al regime dichiarativo.

La prima particolarità del regime amministrato consiste nel fatto che tale regime sconta l’immediato pagamento dell’imposta sul capital gain.

Con il regime amministrato, alla chiusura di ogni operazione che comporta un gain, la banca accredita sul conto dell’investitore l’importo corrispondente al profitto conseguito al netto dell’imposta sul capital gain.

Questo significa che se il giorno X l’investitore in regime amministrato chiude una operazione in profitto di 100 euro la sera stessa si vedrà accreditare sul conto non l’importo di 100 euro bensì quello minore, di 74 euro, risultante dal profitto lordo conseguito (100 euro) meno l’imposta sul capital gain pagata (26 euro).

L’investitore in regime dichiarativo si vedrà, invece, accreditare sempre la somma al lordo dell’imposta ovvero 100 euro.

La seconda particolarità per così dire penalizzante del regime dichiarativo rispetto al regime amministrato consiste nella impossibilità da parte di chi opera in regime amministrato di compensare le eventuali minusvalenze generatesi successivamente alla chiusura di un’operazione chiusa in attivo.

L’investitore che opera in regime dichiarativo se successivamente alla chiusura di un’operazione che ha comportato un gain subisce delle perdite da altre operazioni può sempre procedere alla compensazione tra le relative plusvalenze e minusvalenze.

In tali ipotesi, grazie alla compensazione l’investitore in regime dichiarativo evita di pagare l’imposta da capital gain derivante dalla prima operazione.

Di contro, chi opera in regime amministrato non può procedere a simili compensazioni dal momento che l’imposta sul capital gain è stata già scontata alla chiusura della prima operazione.

Non vi è dubbio che l’anticipo dell’imposta al giorno di chiusura delle singole operazioni porta a lungo andare ad una riduzione del capitale dell’investitore nella misura dell’imposta versata anticipatamente (attualmente è del 26%).

Dal momento che i trader utilizzano il capitale come materia prima della loro attività, non sembrerebbe molto sensato privarsi in anticipo di oltre un quarto del proprio guadagno.

Ovviamente questo aspetto è molto più rilevante per chi compie molte operazioni.

Un esempio può aiutarci a capire meglio.

Supponiamo che l’investitore Tizio chiuda una serie di operazioni in attivo nel mese di gennaio, conseguendo un profitto di € 1.000,00.

Nel caso in cui operi in regime amministrato Tizio vedrà ridotto il proprio capitale disponibile di € 260,00 in virtù della tassazione del capital gain derivante dalla chiusura delle singole operazioni sin dal mese di gennaio.

Diversamente, nel caso in cui operi in regime dichiarativo Tizio avrà tempo fino alla scadenza fiscale dell’anno successivo per provvedere al pagamento dell’imposta di € 260,00.

Teoricamente, Tizio potrebbe anche non dover pagare proprio i € 260,00 se successivamente, entro la chiusura dell’anno fiscale, sia incorso in perdite di pari importo da portare in compensazione.

Operando in regime dichiarativo Tizio potrà, quindi, utilizzare anche il capitale destinato al fisco (€ 260) per farlo fruttare ancora per un anno e mezzo circa.

Il regime dichiarativo comporta alla lunga evidenti vantaggi economici.

Tuttavia, l’investitore che intenda operare in regime dichiarativo dovrà, comunque, valutare compiutamente le maggiori difficoltà di gestione di tale regime in termini di complessità del calcolo dell’imposta da pagare e della più articolata preparazione della dichiarazione dei redditi.

Dovrà, altresì, tenere conto dei costi incrementali di gestione nel caso in cui si rendesse necessario il ricorso ad un professionista per il calcolo dell’imposta e la preparazione della dichiarazione.

Non esiste, pertanto, una risposta univoca alla domanda quale sia preferibile tra regime amministrato e regime dichiarativo.

La convenienza del singolo regime dipende dalla personale situazione e operatività del singolo investitore.

Laddove i vantaggi economici derivanti dal regime dichiarativo non risultino, nel caso specifico, evidenti e significativi, l’adozione del regime amministrato risulta, comunque, preferibile per la sua semplicità di gestione.

Se ti è interessato l’articolo e desideri ricevere direttamente quelli di prossima pubblicazione, iscriviti gratuitamente alla newletter di Affari di Borsa.