Cosa sono i crediti commerciali?

I crediti commerciali rappresentano il diritto della società di ricevere determinate somme ad una data scadenza, principalmente dai propri clienti.

Solitamente le aziende vendono i propri beni e servizi con un pagamento differito facendo sorgere un credito a proprio favore.

Come vengono registrati in bilancio i crediti commerciali?

I crediti devono essere iscritti al loro presunto valore di realizzo (cioè il valore effettivo che la società prevede di ricevere dai propri clienti).

Questo vuol dire che il valore inserito nel bilancio rispetto al valore fatturato ai clienti deve essere modificato nel caso di:

- Perdite per inesigibilità;

- Resi e rettifiche di fatturazione;

- Sconti ed abbuoni;

- Altre cause di minor realizzo.

Il valore di presunto realizzo è in sostanza la somma che la società, alla data di redazione del bilancio, presume di incassare.

Il valore nominale dei crediti commerciali (vale a dire il valore del credito al momento della sua insorgenza) riportati in bilancio deve essere allineato al valore presunto di realizzo, tramite un fondo di svalutazione appositamente iscritto a bilancio.

Facciamo un esempio pratico: la società Alfa vende 1 milione dei propri prodotti con pagamento a 60 giorni al cliente Tizio. Se il cliente Tizio si è sempre dimostrato affidabile, ha sempre pagato alle dovute scadenze, e le agenzie di credito confermano la sua solidità finanziaria, è probabile e ragionevole che la società indichi nello stato patrimoniale i crediti commerciali pari al valore nominale di 1 milione, se questi non dovessero essere ancora giunti a scadenza.

Ipotizziamo, invece, che la società Alfa abbia venduto 1 milione dei propri prodotti con pagamento a 60 giorni al cliente Caio.

Caio secondo l’agenzia di rating risulta poco solido dal punto di vista finanziario e alla scadenza dei 60 giorni concordati non paga. In questo caso la società dovrebbe accantonare una somma nel fondo svalutazione crediti.

Cosa è il fondo svalutazione crediti?

Il fondo svalutazione crediti è il fondo attraverso cui la società allinea il valore di iscrizione dei crediti al loro valore attuale.

Attraverso il fondo di svalutazione crediti si mira a coprire sia le perdite di inesigibilità dei crediti commerciali già manifestatesi, sia quelle perdite non ancora manifestatesi ma che l’esperienza e la conoscenza dei fatti di gestione inducono a ritenere siano già intrinseche nei saldi esposti in bilancio.

L’azienda ha tre possibilità:

- può accantonare quanto basta a mantenere il fondo svalutazione crediti ad una determinata percentuale in proporzione ai crediti commerciali in essere ad un dato momento, senza andare nel dettaglio dei singoli clienti;

- può, invece, accantonare una riserva specifica a fronte dei crediti commerciali meno facilmente esigibili;

- può, come spesso accade, fare le due cose insieme.

La ragione dell’accantonamento resta, comunque, sempre la stessa: quando la perdita sul credito si verificherà, l’azienda utilizzerà il fondo per coprirla, così la perdita non avrà impatto negativo sul risultato di quel determinato esercizio finanziario.

Ti renderai conto che la valutazione del presunto valore di realizzo dei crediti commerciali rappresenta un’area grigia, soggetta alla valutazione discrezionale del management.

Risulta opportuno per l’investitore accorto monitorare nel tempo la consistenza del fondo di svalutazione dei crediti e il suo rapporto con l’ammontare dei crediti commerciali. Eventuali significativi scostamenti da un anno all’altro potrebbero segnalare un repentino mutamento da parte della società della percezione del rischio di riscossione dei propri crediti, sulle cui ragioni sarebbe opportuno indagare.

Nel caso di una significativa diminuzione del fondo, l’investitore accorto dovrà, inoltre, considerare il relativo beneficio che la società ne ricava in termini di profitto esposto nel conto economico e depurane gli effetti per una sua equa comparazione con il profitto conseguito nell’anno precedente.

Come analizzare i crediti commerciali di una società quotata?

Per comprendere meglio come analizzare i crediti commerciali di una società ricorriamo ad un esempio pratico.

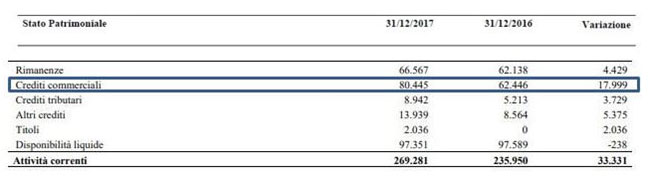

I dati utilizzati sono estratti dalla situazione patrimoniale di El.En, società leader nella produzione e commercializzazione di sorgenti laser con applicazioni nel settore industriale e medicale, quotata nel segmento STAR della Borsa di Milano.

Crediti commerciali € 80,445 milioni

Il dato è positivo o negativo? Per poter dare una valutazione iniziale chiediamoci se i crediti commerciali sono stabili, in crescita o in calo. I crediti sono cresciuti da 62,446 milioni nel 2016 a 80,445 nel 2017 e, quindi, di 17,999 milioni pari al 28,8% rispetto al 2016.

Questa crescita è ragionevole? Per poter dare una risposta, iniziamo col verificare se l’incremento è superiore, in linea o in calo rispetto a quello del fatturato.

Se a fronte di un fatturato a crescita zero la società realizza una crescita % significativa dei crediti commerciali l’investitore accorto deve porsi alcune domande:

il management ha concesso una dilazione nei pagamenti o forse alcuni clienti non hanno rispettato i termini di pagamento?

L’incremento è dovuto ad un mix paese (in alcuni casi ad esempio i termini di pagamento di mercato in un dato paese sono diversi da quelli di altri paesi)?

Nel caso di El.En il fatturato nel 2017 è cresciuto del 21,3% mentre i crediti commerciali sono cresciuti ad un tasso maggiore.

La differenza non risulta però molto significativa.

Per dare un giudizio definitivo occorrerebbe considerare la rotazione dei crediti insieme alla rotazione dei debiti commerciali e alla rotazione di magazzino e determinare il grado di efficienza operativa della società.

Per i relativi approfondimenti sull’analisi di bilancio rimandiamo al libro di Affari di Borsa “Come leggere il bilancio per investire in Borsa”.

Cos'è l’indice di rotazione dei crediti?

L’indice di rotazione dei Crediti è un indicatore molto importante dell’andamento del business societario.

L'indice di rotazione dei crediti misura il numero di volte in cui il portafoglio dei crediti si è rinnovato nell’arco di un anno.

In parole più semplici, l’indice misura il tempo che la società impiega a realizzare i propri crediti commerciali.

La misurazione di tale indice è necessaria perché, anche a parità di ricavi e di vendite, una sua riduzione può dipendere da vari fattori tra cui un aumento della difficoltà d'incasso dei crediti con conseguente peggioramento dell'efficienza commerciale

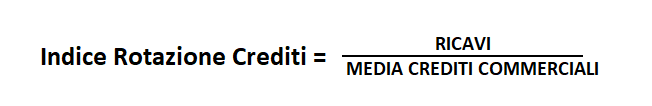

Come si calcola l'indice di rotazione dei crediti?

L'indice di rotazione dei crediti viene calcolato attraverso il rapporto tra i ricavi di vendita ed il medio valore dei crediti verso clienti o dei crediti aventi natura commerciale.

Formula calcolo Indice Rotazione Crediti

I ricavi di vendita sono un flusso mentre i crediti commerciali sono una grandezza stock.

Per un raffronto più corretto di tali dati, si è soliti rapportare i ricavi con la media dei crediti commerciali dell’anno di riferimento, che si ottiene sommando i crediti commerciali di inizio anno con quelli rilevati alla fine dell’anno e dividendo, quindi, il risultato per due.

La precisione della rotazione crediti cosi calcolata non è assoluta; un calcolo più accurato si otterrebbe con i dati mensili di vendita che però non sono ricavabili dal bilancio.

Anche se il dato può non essere preciso è, comunque, molto utile perché può chiaramente identificare situazioni di rischio aziendale e darne un ordine di grandezza sia pure in via approssimativa.

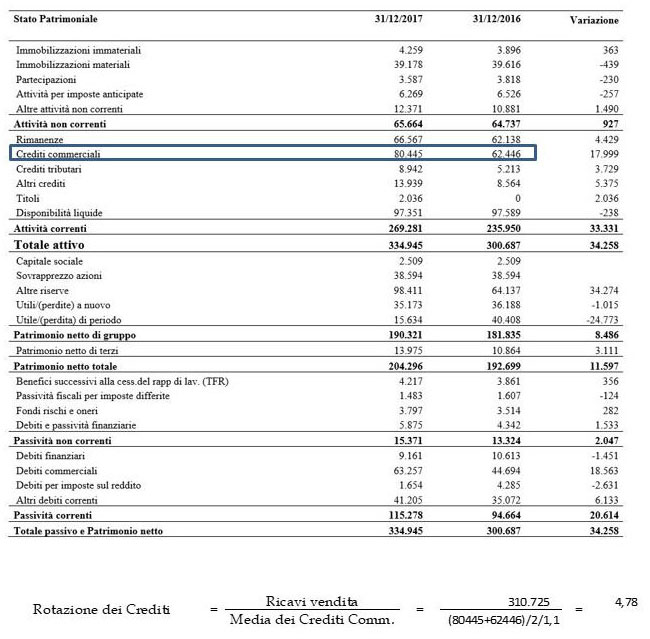

Il dato dei ricavi si trova nel conto economico, mentre quello dei crediti commerciali è rinvenibile nello stato patrimoniale.

Ai fini del calcolo dell'indice di rotazione dei crediti, si considerano i ricavi netti di vendita, cioè al netto di sconti, abbuoni e resi (come generalmente sono rappresentati i ricavi nel conto economico), mentre il valore dei crediti commerciali deve essere al netto dell’ IVA (laddove in bilancio i crediti commerciali sono riportati al lordo dell’IVA).

Da qui la necessità di rettificare il dato dei crediti commerciali.

Assumiamo che i prodotti di questa società siano assoggettati ad un’ IVA media del 10%.

Il portafoglio dei crediti di El.En si è rinnovato per 4,78 volte nel corso del 2017.

Il calcolo ha preso in considerazione la media dei crediti commerciali dell’anno di riferimento e diviso il risultato per 1,1, annullando così la differenza dovuta all’IVA.

Il dato ottenuto può anche essere espresso in termini di numero dei giorni che si sono resi necessari ad El.En per realizzare i propri crediti commerciali nel corso del 2017 ovvero, in termini ancora più semplici, per farsi pagare dai debitori.

Si parla in questo caso di DSO.

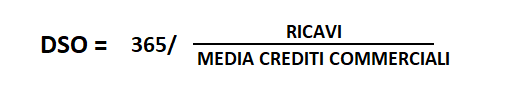

Cos'è il DSO?

Il DSO misura il tempo, espresso in giorni, che una società impiega in media a farsi pagare le fatture.

Sebbene il DSO medio vari da un settore all’altro, in genere, è preferibile un DSO inferiore in quanto indica una tempo più breve per incassare e, quindi, monetizzare i propri crediti commerciali.

Insieme al DPO, al DSI e al cash conversion cycle, il DSO, “acronimo per “days sales outstanding”, è un importante indicatore finanziario dell’efficienza operativa di una società.

Il DSO costituisce uno degli indicatori finanziari utilizzati dal Sieve System di Affari di Borsa per valutare le società quali potenziali obiettivi di investimento.

Il DSO è utilizzato in analisi finanziaria anche per scovare eventuali manipolazioni di fatturato e per valutare la qualità degli utili societari.

La tematica, di cruciale importanza per l’investitore privato, è trattata diffusamente nei corsi di investimento di Affari di Borsa.

Come l’indice di rotazione dei crediti, anche il calcolo del DSO è importante perché, anche a parità di ricavi e di vendite, un suo aumento potrebbe segnalare della difficoltà d'incasso dei crediti con conseguente peggioramento dell'efficienza operativa della società.

Come si calcola il DSO?

Il DSO si calcola dividendo i giorni dell’anno (365) per l’indice di rotazione dei crediti.

Formula per calcolare il DSO

Nel nostro esempio, il DSO di Elen sarà = 365/4,78 = 76.

In generale una società che possiede un basso indice di rotazione dei crediti ovvero un alto numero di giorni di attesa di pagamento denota uno scarso potere negoziale e una debolezza commerciale.

Un DSO alto rispetto ai competitor può, infatti, implicare una difficoltà della società a collocare i propri prodotti sul mercato che la costringe a concedere ai propri clienti dilazioni di pagamento pur di riuscire a vendere.

In tali circostanze la velocità con cui i crediti ruotano nell’anno si riduce sempre più, i tempi di attesa per la riscossione si allungano rendendo la società più vulnerabile da un punto di vista finanziario.

Non è questo il caso di El.En la cui rotazione risulta soddisfacente, tanto più se confrontata con i propri competitor.

Per una valutazione più accurata dell’efficienza operativa della società, tuttavia, all’analisi dell’indice di rotazione dei crediti e del DSO andrebbe associata anche quella dell’indice di rotazione del magazzino e del DSI.

Tali indicatori, insieme al DPO, costituiscono parte integrante della formula utilizzata per il calcolo del cash conversion cycle, vale a dire ciclo di conversione in contanti (CCC).

Tale importante metrica esprime il tempo impiegato da un’azienda per convertire gli input delle risorse in flussi di cassa realizzati dalle vendite e consente una compiuta valutazione dell’efficienza operativa della società.

Se ti è interessato l’articolo e desideri riceverne di nuovi iscriviti gratuitamente alla newsletter di Affari di Borsa.