Chi è il più grande investitore di tutti i tempi?

Noto anche come “l’Oracolo di Omaha”, Warren Buffett è indiscutibilmente riconosciuto come il più grande investitore di tutti i tempi.

Chi avesse investito 10.000 dollari nel 1965 nella Buffett Partnership e, quindi, nella conglomerata Berkshire Hathaway oggi si ritroverebbe oltre 240 milioni di dollari nel portafoglio.

Seguendo i principi del “value investing”, elaborati dal suo professore e mentore alla Columbia Business School, Benjamin Graham, Warren Buffett ha accumulato una fortuna multimiliardaria principalmente acquistando azioni e intere società attraverso la Holding Berkshire Hathaway, di cui è CEO.

Nel 2008, secondo la rivista Forbes, è stato l’uomo più ricco del mondo.

Tuttavia, questa ricchezza ha lasciato comunque il più grande investitore di tutti i tempi con i piedi per terra e al servizio della comunità: basti pensare che il suo ufficio è lo stesso da oltre cinquant’anni, il suo stipendio annuo quale CEO è di appena $ 100.000 e che si è ripromesso di destinare il 99% del suo patrimonio in cause filantropiche.

Nel solo anno 2006 ha donato 37 miliardi di dollari in azioni benefiche per le popolazioni del Terzo mondo.

Come è riuscito Buffett a sovraperformare il mercato per decenni?

Studiare le strategie di investimento degli investitori di maggior successo è molto utile per gli apprendisti investitori per accorciare i tempi di apprendimento.

Nei nostri corsi di investimento ci soffermiamo ad analizzare le strategie di investimento dei top investor, quali Warren Buffett, Benjamin Graham, Charlie Munger, Peter Lynch, Monish Pabrai, Michael Burry, Joel Greenblatt ecc. da cui traiamo esempi pratici per la concreta operatività dell’investitore privato.

Warren Buffett è riuscito a sovraperformare il mercato non facendo ricorso a sistemi complessi e sofisticati, o attraverso un’attività di trading di breve termine. La sua filosofia di investimento è sempre stata molto semplice ed improntata al buon senso; la potremmo anche definire come un mix di disciplina e pazienza, applicato ad uno studio accurato del business, dei dati societari e del management.Il più grande investitore di tutti i tempi ha sempre sostenuto che fosse opportuno pianificare strategie di investimento di lungo periodo e concentrare gli investimenti in azioni/società ritenute migliori dopo un’accurata analisi,

Warren Buffett èconvinto del fatto che una profonda conoscenza della società possa ridurre il rischio dell’investimento.

Al contempo, Warren Buffett è sempre stato restio ad investire in settori tecnologici e innovativi perchè ritenuti difficilmente comprensibili e prevedibili e -quindi- rischiosi, in quanto soggetti a possibili, repentini e significativi cambiamenti.

Contrariamente a quanto si possa pensare, molti dei più importanti acquisti di Buffett sono stati effettuati sulla base delle semplici informazioni di dominio pubblico (bilanci, relazioni finanziarie) e senza aver avuto contatti diretti con il management.

Un caso emblematico è quello di Coca-Cola Company, di cui Buffett è diventato uno dei maggiori azionisti acquistando azioni sul mercato, senza che né la comunità finanziaria né la società stessa ne fossero a conoscenza.

Il fatto testimonia come si possa investire con successo anche senza essere operatori professionali con relazioni qualificate nel settore, laddove si acquisisca la capacità di analizzare in maniera accurata e indipendente i dati finanziari e i business societari.

In quali azioni investe il più grande investitore di tutti i tempi?

Per catturare l’attenzione di Warren Buffett le società devono avere:

- un business comprensibile e prevedibile;

- un “moat”, ovvero un vantaggio competitivo durevole;

- un management capace e onesto;

- un prezzo di acquisto ragionevole.

Analizziamoli uno per uno.

Business comprensibile e prevedibile

per investire con successo è fondamentale per Warren Buffett limitare le proprie scelte di investimento nei campi di propria competenza;.

Per dirla con le sue parole è importante “to stay within your circle of competence”.

Solo operando entro i limiti delle proprie competenze l’investitore può acquisire una profonda conoscenza del business societario, che deve risultare comprensibile e prevedibile, onde poter essere valutato compiutamente in termini di rischiosità, potenzialità e valore prospettico.

Moat

con il termine “moat”, che letteralmente significa “fossato”, Buffett intende la capacità delle società di difendersi dalla concorrenza e mantenere un proprio vantaggio competitivo nel tempo.

Questo vantaggio può derivare dai seguenti fattori:

- un brand unico, come nel caso di Coca-Cola;

- una posizione di sostanziale monopolio, come nel caso dei giornali locali (Buffalo News);

- vantaggi di economie di scala, che si traducono in minori costi di produzione e distribuzione, come nel caso di Gillette (ora Procter and Gamble).

Management capace e onesto

Warren Buffett, da ottimo uomo d’affari, ha sempre attribuito molta importanza alla qualità del management delle proprie società, cui lascia totale autonomia gestionale.

Per il più grande investitore di tutti i tempi riveste molta importanza la capacità gestionale e di allocazione del capitale del management oltre alla cura degli interessi degli azionisti.

Secondo Buffett l’investitore attuale, così come il futuro azionista, devono domandarsi se il management, oltre a gestire efficacemente la società, sia anche in grado di decidere in maniera appropriata -ad esempio- se e come reinvestire gli utili societari conseguiti, ovvero restituirli agli azionisti sotto forma di dividendi.

Questa è una domanda molto importante da porsi, visto che la maggior parte dei manager delle società quotate tende ad essere avida e a cercare di espandere la società che amministra ai soli fini del proprio prestigio e tornaconto, piuttosto che a massimizzare il valore della stessa nell’interesse degli azionisti.

Prezzo di acquisto ragionevole

fedele ai dettami del suo mentore; Benjamin Graham, secondo cui “price is what you pay, value is what you get”, Buffett è sempre molto attento a distinguere il prezzo di mercato della società/azione dal suo valore intrinseco, inteso come il cash flow netto generato nel tempo a venire dall’attività operativa del business (earning power), scontato ad un appropriato tasso di interesse.

Il più grande investitore di tutti i tempi si decide ad acquistare una società/azione solo quando il prezzo dell’azione risulta inferiore al suo valore intrinseco, assicurandosi così quello che il suo mentore Benjamin Graham, definisce come “margine di sicurezza”.

In parole semplici, acquistando a 0,75 $ ciò che ritiene di valere 1 $ Buffett si dota di un “margine di sicurezza” del 25%, che gli consente di ridurre il rischio di eventuali errori di stima nelle proprie analisi.

Se ad esempio la propria valutazione del valore intrinseco di un’azione dovesse rivelarsi errata del 10% per eccesso, Buffett manterrà comunque un ritorno adeguato; al contrario, se la sua analisi fosse corretta o addirittura errata per difetto, il ritorno del suo investimento sarà, come spesso gli accade, straordinario.

Buffett non ha mai dato peso alla volatilità del mercato nel breve termine che, anzi, tende a sfruttare a proprio vantaggio.

Famoso al riguardo è il suo aforisma che recita in questo modo: “be fearful when others are greedy and greedy when others are fearful”, vale a dire: “sii timoroso quando gli altri sono avidi e avido quando gli altri hanno paura“.

Focalizzando i propri investimenti nel lungo termine, Buffett non si cura delle quotidiane fluttuazioni del mercato se non per sfruttare eventuali e irragionevoli ritracciamenti di prezzo e incrementare le proprie posizioni.

Questi sono in breve alcuni dei principali insegnamenti di Warren Buffett, dai quali Affari di Borsa ha tratto ispirazione nell’elaborare la propria strategia di investimento.

Ma passiamo ora a vedere l’effettiva operatività di Warren Buffett.

Quali titoli ha in portafoglio il più grande investitore di tutti i tempi?

Prima di scoprire quali sono i titoli presenti nel portafoglio del più grande investitore di tutti i tempi è necessaria un’importante premessa. Grazie alle sue spiccate capacità, Buffett è arrivato a gestire nel tempo un patrimonio ingente.

Attraverso la conglomerata Berkshire Hathaway gestisce attualmente svariati miliardi di dollari e -di conseguenza- è costretto ad operare solo sui titoli a grande capitalizzazione (elevato valore in borsa), per non modificare significativamente il prezzo dell’azione a seguito del proprio ingresso sul titolo.

Il campo di azione di Buffett risulta, quindi, più limitato rispetto a quello di cui dispone l’investitore privato, il quale infatti può orientarsi anche su società di bassa e media capitalizzazione.

Buffett, inoltre, predilige acquistare intere società da inserire nel perimetro della conglomerata Berkshire Hathaway piuttosto che quote azionarie e ciò sia per ragioni fiscali, che di migliore allocazione del capitale.

Assumendo il controllo societario, infatti, può disporre del capitale in eccedenza della società controllata investendolo a suo piacimento, arte in cui è assoluto maestro.

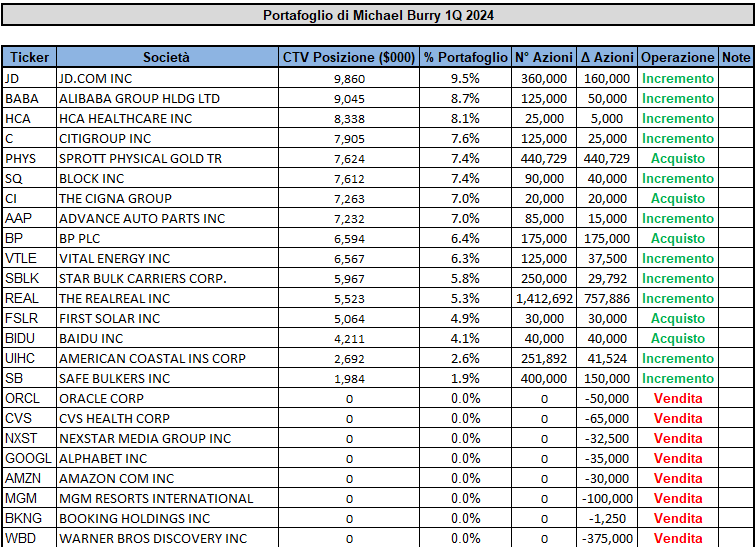

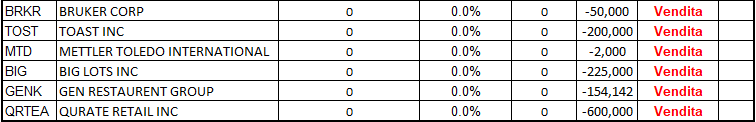

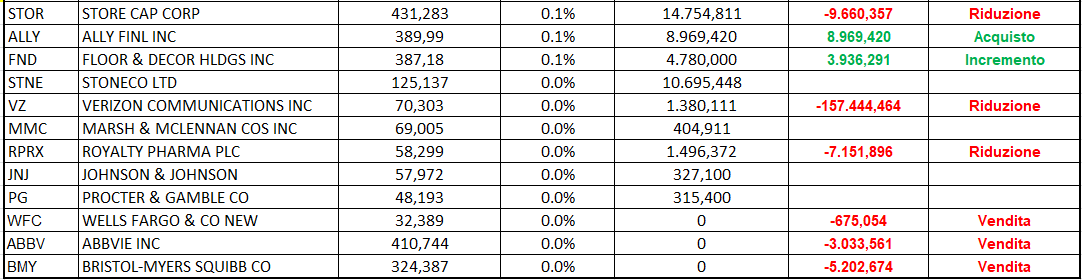

La tabella che segue illustra le partecipazioni azionarie di Berkshire Hathaway, vale a dire i titoli azionari in portafoglio, cosi come dichiarati alla SEC alla fine del mese di giugno 2018, secondo quanto previsto dalla normativa americana in materia.

I titoli riportati in alto nella tabella sono quelli che hanno una maggiore incidenza nel portafoglio del più grande investitore di tutti i tempi.

La tabella, pertanto, non include le società interamente acquistate da Buffett e va letta tenendo a mente che i titoli elencati costituiscono le scelte di investimento operate da Buffett, nel suo più limitato campo di azione.

Portafoglio Warren Buffett

I titoli contenuti nel portafoglio di Warren Buffett possono costituire uno spunto per l’investitore.

Per tenersi aggiornati sui nuovi titoli acquistati dal migliore investitore e verificarne l’operatività si può monitorare il Portafoglio di Buffett.

E’ possibile, altresì, verificare quali azioni acquistano i migliori investitori nel Superinvestors Tracking

È buona norma, tuttavia, ricordarsi sempre “to stay within your circle of competence” come suggerisce Buffett, i cui preziosi insegnamenti, se applicati con disciplina e pazienza in settori di propria competenza, possono consentire anche all’investitore privato di raggiungere ottimi risultati.

Affari di Borsa lo fa fatto, riuscendo a battere il mercato negli ultimi 3 anni (Affari di Borsa vs Indici + 88%) concentrando i propri investimenti in società selezionate dopo un’accurata analisi attraverso il Sieve System.

Se l'articolo ti ha interessato e desideri riceverne di nuovi iscriviti gratis alla newsletter di Affari di Borsa.